Prosper, una popular red de prÃĐstamos peer-to-peer (P2P) que ofrece prÃĐstamos personales no garantizados con plazos de 36 o 60 meses, ha adoptado la economÃa del intercambio con entusiasmo. Al unir prestatarios individuales con inversionistas individuales o institucionales dispuestos a prestar fondos a tasas de interÃĐs competitivas, Prosper elimina al intermediario (bancos tradicionales o uniones de crÃĐdito). En relaciÃģn con esas instituciones, Prosper tiene normas de aprobaciÃģn mÃĄs relajadas y tiempos de financiaciÃģn mÃĄs rÃĄpidos para los prestatarios.

Prosper, una popular red de prÃĐstamos peer-to-peer (P2P) que ofrece prÃĐstamos personales no garantizados con plazos de 36 o 60 meses, ha adoptado la economÃa del intercambio con entusiasmo. Al unir prestatarios individuales con inversionistas individuales o institucionales dispuestos a prestar fondos a tasas de interÃĐs competitivas, Prosper elimina al intermediario (bancos tradicionales o uniones de crÃĐdito). En relaciÃģn con esas instituciones, Prosper tiene normas de aprobaciÃģn mÃĄs relajadas y tiempos de financiaciÃģn mÃĄs rÃĄpidos para los prestatarios.

La plataforma gana dinero a travÃĐs de tarifas de originaciÃģn y servicio. Sus principales competidores incluyen otros prestamistas P2P, como Lending Club y Peerform, y proveedores de crÃĐdito personal de bajo costo como Avant, que no utiliza el modelo P2P y, por lo tanto, no estÃĄ disponible para posibles prestamistas.

Si busca un prÃĐstamo personal no garantizado en Prosper, puede encontrar uno tan pequeÃąo como $ 2, 000 o tan grande como $ 35, 000. Puede esperar pagar una tasa de interÃĐs de aproximadamente 5.99% a aproximadamente 35.97% APR, dependiendo de su puntaje crediticio, historial crediticio y antecedentes pasados ââde prÃĐstamos en Prosper. Aunque las tasas de interÃĐs de Prosper no estÃĄn vinculadas a la Libor u otro Ãndice, la compaÃąÃa advierte a los prestatarios que sus tasas pueden subir o bajar de acuerdo con las condiciones reinantes en el mercado.

Para los inversores, la oferta mÃĄs popular de Prosper es Notes, o acciones de prÃĐstamos individuales con un valor de $ 25 en adelante, que tambiÃĐn es el monto mÃnimo de inversiÃģn de Prosper. Las notas son acciones en prÃĐstamos que aÚn no se han originado, prÃĐstamos que no estÃĄn ya financiados. Algunos prÃĐstamos Prosper no reciben suficientes fondos para originar. Pero si reserva Notas en un prÃĐstamo que no se origina, no pierde la cantidad que invirtiÃģ en ese prÃĐstamo. En cambio, Prosper le devuelve sus fondos y le permite asignarlos a las Notas de otros prÃĐstamos.

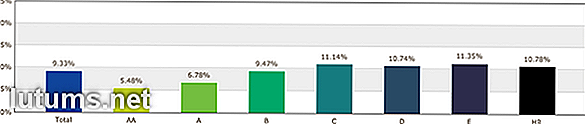

Con un bajo umbral de inversiÃģn de $ 25 por prÃĐstamo, los inversionistas pueden crear una cartera de prÃĐstamos diversificada con una inversiÃģn inicial relativamente modesta. Si invierte el mÃnimo en cada nota, una inversiÃģn de $ 2, 500 le da acceso a 100 prÃĐstamos individuales. El rendimiento de los prÃĐstamos varÃa ampliamente, pero las carteras de prÃĐstamos diversificadas (100 o mÃĄs prÃĐstamos) generalmente producen rendimientos anuales promedio de entre 7% y 9%, aunque esa cifra estÃĄ sujeta a cambios y el rendimiento pasado no es predictivo de resultados futuros. Prosper tambiÃĐn permite a los inversores financiar prÃĐstamos en su totalidad, una opciÃģn mÃĄs comÚn para inversores institucionales y acreditados.

Prosper no es perfecto. Aunque la plataforma examina cuidadosamente a sus prestatarios, algunos pueden incumplir con sus obligaciones. Los honorarios de originaciÃģn de los prestatarios y otros gastos pueden agregarse al costo total de un prÃĐstamo tambiÃĐn. Y dado que sus fondos no estÃĄn asegurados por la FDIC, los inversores de Prosper corren el riesgo de perder el principal. Al igual que con cualquier gran decisiÃģn financiera, es importante comprender todos los riesgos asociados con los prÃĐstamos o prÃĐstamos a travÃĐs de la plataforma de Prosper.

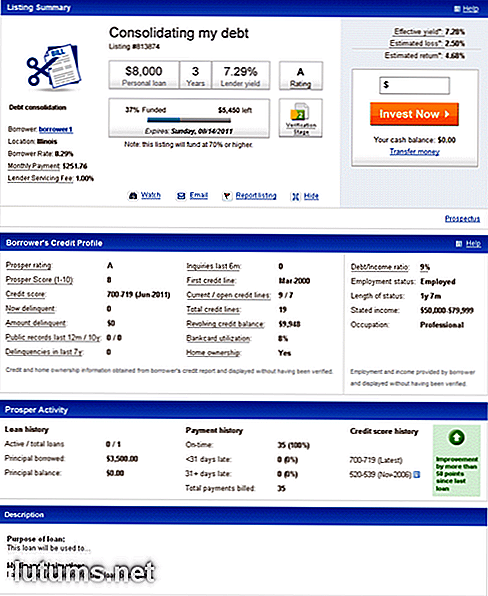

Prosper le permite navegar por sus listas de prÃĐstamos e invertir manualmente $ 25 o mÃĄs en prÃĐstamos individuales que le atraigan. Puede filtrar los listados por la calificaciÃģn Prosper del prestatario, el propÃģsito del prÃĐstamo, el monto del capital, el tiempo restante en la lista, el rendimiento, la cantidad financiada y otros criterios. Es importante seÃąalar que los prÃĐstamos con mayores rendimientos, emitidos a prestatarios con puntajes de crÃĐdito mÃĄs bajos y Prosper Ratings, presentan un mayor riesgo de fracaso que los prÃĐstamos con rendimientos mÃĄs bajos.

Si se financia un prÃĐstamo que ha realizado una oferta, el dinero saldrÃĄ de su cuenta dentro de un dÃa hÃĄbil. Tenga en cuenta que Prosper evalÚa una tarifa de servicio anual del 1% del capital pendiente actual de cada prÃĐstamo. Transfiere este costo a los inversores, por lo que su rendimiento es siempre un punto porcentual inferior al que paga el prestatario. La tarifa de servicio de Prosper es idÃĐntica a las tarifas de servicio cobradas por Lending Club y Peerform, sus principales competidores.

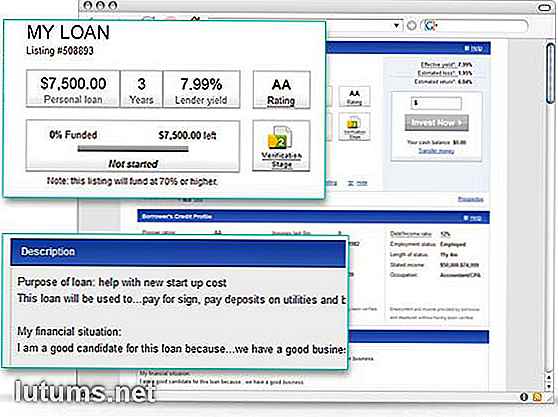

Antes de invertir en un prÃĐstamo, use los listados densos en informaciÃģn de Prosper para determinar si cumple con sus estÃĄndares. Los listados incluyen informaciÃģn de alto nivel sobre el prÃĐstamo, como el tamaÃąo del principal, el plazo, la calificaciÃģn del prestatario, el rendimiento del prestamista y la tasa del prestatario. TambiÃĐn muestra el riesgo de incumplimiento estimado del prÃĐstamo (basado en la CalificaciÃģn Prosper del prestatario), que es importante para sus cÃĄlculos de riesgo. TambiÃĐn incluyen informaciÃģn sobre el perfil de crÃĐdito del prestatario (visible solo para los inversores Prosper registrados), una descripciÃģn del prestatario y un resumen del propÃģsito del prÃĐstamo.

La herramienta Quick Invest de Prosper permite invertir menos tiempo en prÃĐstamos que cumplen con sus estÃĄndares, lo que le permite crear rÃĄpidamente una cartera diversificada. Quick Invest selecciona automÃĄticamente los prÃĐstamos utilizando los criterios de cotizaciÃģn que desee, le muestra el conjunto de todos los prÃĐstamos que califican para su aprobaciÃģn y ofrece una cantidad especÃfica en dÃģlares cada vez que confirma el pedido.

Si desea tener mÃĄs control sobre el proceso, puede seleccionar manualmente cada prÃĐstamo que cumpla con los criterios de Quick Invest. Si desea menos control, puede automatizar el proceso Quick Invest, lo que le permite realizar ofertas sin pedir confirmaciÃģn.

Todos los prÃĐstamos de Prosper arrojan pagos mensuales que pueden llegar a su cuenta de Prosper en cualquier momento del mes, generalmente en el dÃa numÃĐrico de la financiaciÃģn inicial del prÃĐstamo. Como prestamista, usted recibe una parte del pago mensual del prestatario proporcional a la propiedad total de su prÃĐstamo.

Por ejemplo, si posee Notas equivalentes al 5% de un prÃĐstamo con un pago mensual (menos la tarifa del servicio) de $ 200, recibirÃĄ $ 10 por mes. Si un prestatario se atrasa en un pago, usted recibe una parte proporcional de su recargo por ese mes. Puede retirar fondos de su cuenta de Prosper a su cuenta bancaria o reinvertirlos en nuevos prÃĐstamos en cualquier momento, siempre que haya alcanzado el lÃmite mÃnimo de retiro o inversiÃģn ($ 25).

Prosper estÃĄ disponible para los prestamistas de la mayorÃa de los estados de EE. UU. MÃĄs el Distrito de Columbia. Los prÃĐstamos estÃĄn parcialmente restringidos en algunos lugares: en Alaska, Idaho, Missouri, Nevada, New Hampshire, Virginia y el estado de Washington, los prestamistas deben tener un ingreso anual bruto de $ 70, 000 y un valor neto de $ 70, 000, o un valor neto de $ 250, 000. Los prestamistas que viven en estos estados tampoco pueden invertir mÃĄs del 10% de su patrimonio neto con Prosper. En California, la regla del 10% del valor neto tambiÃĐn se aplica, y los prestamistas deben tener al menos $ 85, 000 en ingresos brutos o al menos $ 200, 000 en valor neto. Estas restricciones estÃĄn sujetas a cambios, por lo tanto, consulte con Prosper para obtener informaciÃģn actualizada.

Para configurar su cuenta de Prosper, debe proporcionar la informaciÃģn de contacto actual y su nÚmero de seguro social. TambiÃĐn debe proporcionar una cuenta bancaria y un nÚmero de ruta para poder depositar y retirar fondos de su cuenta de Prosper.

Puede demorar hasta tres dÃas hÃĄbiles para que Prosper verifique su cuenta bancaria. Una vez que esto ocurre, puede hacer un depÃģsito inicial de $ 25 o mÃĄs y comenzar a invertir. Debe tener suficiente dinero en su cuenta de Prosper para cubrir las ofertas que realice.

Esto es lo que necesita saber antes de pedir prestado a Prosper.

Usando su calificaciÃģn de Prosper y la duraciÃģn del plazo solicitado, Prosper establece una tasa de interÃĐs y un monto de capital para el prÃĐstamo. Los prÃĐstamos a 60 meses tienden a tener tasas mÃĄs altas. Las tasas del prestatario oscilan entre aproximadamente 6.99% APR a aproximadamente 36% APR, con tasas para prestatarios con crÃĐdito bueno o excelente que llegan entre 7% y 15% APR - competitivas con las tasas de prÃĐstamos personales en bancos tradicionales, que tÃpicamente comienzan en el 7% a 8% rango APR. Las tasas para prestatarios con crÃĐdito mediocre pueden ser equivalentes o incluso superiores a las tasas APR de tarjetas de crÃĐdito disponibles para candidatos con puntajes similares.

Prosper tambiÃĐn cobra una comisiÃģn de originaciÃģn de entre 1% y 5%, segÚn su calificaciÃģn Prosper y el plazo del prÃĐstamo. Por ejemplo, un prestatario con una calificaciÃģn A paga una comisiÃģn de originaciÃģn del 4% sobre un prÃĐstamo de 36 meses. Este monto se agrega al capital, por lo que un prÃĐstamo de $ 10, 000 a 36 meses conllevarÃa una comisiÃģn de originaciÃģn de $ 400 para un prestatario calificado A.

El monto principal de su prÃĐstamo generalmente es el monto que solicita. Sin embargo, podrÃa ser menor si su calificaciÃģn de Prosper no lo califica para un monto de capital mayor. Los lÃmites mÃĄximos de endeudamiento son de $ 30, 000 para los prestatarios calificados con C, $ 25, 000 para los prestatarios calificados con D, $ 10, 000 para los prestatarios calificados con E, y $ 4, 000 para los prestatarios con calificaciÃģn de recursos humanos. Y si tiene una calificaciÃģn AA, no puede obtener un prÃĐstamo de 60 meses por mÃĄs de $ 20, 000. Los prestatarios A y B son elegibles para todos los tÃĐrminos y tamaÃąos de prÃĐstamos. Estas restricciones estÃĄn sujetas a cambios, por lo tanto, consulte con Prosper antes de presentar la solicitud.

Tan pronto como Prosper establezca su CalificaciÃģn Prosper, tasa de interÃĐs, plazo del prÃĐstamo y monto del capital, su listado aparecerÃĄ en su base de datos. Esto permite a los inversores hacer una oferta en Notes para financiar su prÃĐstamo. Si no recibe ofertas equivalentes al menos al 70% del monto de su prÃĐstamo solicitado (el lÃmite de Prosper para el financiamiento parcial del prÃĐstamo) dentro de los 14 dÃas, su listado caducarÃĄ.

Una vez que su prÃĐstamo cruza el umbral de financiaciÃģn parcial, Prosper comienza su revisiÃģn previa al prÃĐstamo. Durante este perÃodo, Prosper evalÚa minuciosamente su perfil de riesgo, verificando informaciÃģn adicional, como el estado de empleo, el ingreso anual, el estado del propietario, sentencias y gravÃĄmenes pasados, y las obligaciones continuas (como la manutenciÃģn del cÃģnyuge o del hijo). Este proceso puede demorar entre dos y ocho dÃas hÃĄbiles, y los solicitantes que trabajan por cuenta propia tienden hacia el final mÃĄs largo. Debe repetir este proceso, incluida la verificaciÃģn de crÃĐdito, para cada prÃĐstamo de Prosper.

Cuando se completa el proceso de revisiÃģn previa al prÃĐstamo, su solicitud se aprueba oficialmente y usted recibe fondos dentro de los dos dÃas hÃĄbiles. Los prÃĐstamos parcialmente financiados se originan en el monto de financiamiento que reciben: una solicitud de prÃĐstamo de $ 10, 000 que recibe un 80% de financiamiento se origina como un prÃĐstamo de $ 8, 000. Si no supera el proceso de verificaciÃģn por algÚn motivo (por ejemplo, si Prosper no puede verificar sus ingresos o empleo), no recibirÃĄ ningÚn fondo, y cualquier inversor que haga una oferta en sus pagarÃĐs mantendrÃĄ su dinero. .

Para todos los prÃĐstamos desembolsados, Prosper cobra una comisiÃģn de originaciÃģn entre 1% y 5%, segÚn la CalificaciÃģn Prosper. Este monto se deduce del capital del prÃĐstamo, por lo que incluso un prÃĐstamo totalmente financiado puede ser hasta un 5% mÃĄs pequeÃąo que el monto solicitado. La comisiÃģn de originaciÃģn es parte del capital y devenga intereses sobre el plazo del prÃĐstamo.

Una vez emitido, usted paga su prÃĐstamo mensualmente a travÃĐs de un dÃĐbito automÃĄtico de su cuenta bancaria provista. Su pago mensual, que depende del tamaÃąo del prÃĐstamo, la tasa y la tarifa de origen, se mantiene igual durante la vigencia del prÃĐstamo. Sin embargo, puede hacer pagos manuales por Única vez en cualquier cantidad o cancelar su prÃĐstamo en su totalidad en cualquier momento antes del vencimiento.

Si tiene un atraso de mÃĄs de 15 dÃas en el pago, se le cobrarÃĄ un cargo por mora equivalente al monto mayor entre $ 15 o el 5% del monto de la cuota impaga. Si tiene mÃĄs de 30 dÃas de retraso en un pago debido a fondos insuficientes en su cuenta vinculada, Prosper puede derivarlo a una agencia de cobros. Los prestatarios que se vuelven delincuentes pueden tener mÃĄs dificultades para obtener prÃĐstamos Prosper en el futuro, aunque no hay descalificaciÃģn automÃĄtica.

Prosper no revela todos los detalles sobre cÃģmo aprueba las solicitudes de prÃĐstamos, pero los solicitantes primerizos generalmente necesitan una calificaciÃģn crediticia de al menos 600. Tener un puntaje crediticio mÃĄs alto, una relaciÃģn deuda / ingreso mÃĄs baja y un empleo estable e ingresos todos aumente su probabilidad de aprobaciÃģn. Los estÃĄndares son un poco mÃĄs indulgentes para los prestatarios que pagan exitosamente su primer prÃĐstamo Prosper; los solicitantes por segunda vez pueden ser aprobados con un puntaje tan bajo como 600. Prosper estÃĄ disponible para los prestatarios en todos los estados de EE. UU. excepto Maine, Iowa y Dakota del Norte, cada uno de los cuales tiene leyes que prohÃben los prÃĐstamos P2P.

Para colocar su solicitud, debe proporcionar cierta informaciÃģn bÃĄsica sobre usted y su prÃĐstamo: cuÃĄnto desea pedir prestado, para quÃĐ sirve el prÃĐstamo, su calidad crediticia en una escala que va de "pobre" (por debajo de 640) a "excelente" ( arriba de 760), su direcciÃģn actual y su nÚmero de licencia de conducir. TambiÃĐn debe proporcionar informaciÃģn para la cuenta bancaria que utilizarÃĄ para pagar su prÃĐstamo.

Prosper luego verifica su identidad y obtiene su puntaje de crÃĐdito e informe de una o mÃĄs de las tres oficinas principales de informes de crÃĐdito del consumidor. Al usar esta informaciÃģn, Prosper estima la probabilidad de incumplimiento de su prÃĐstamo en un perÃodo de 12 meses. Traduce esta probabilidad en su Prosper Rating, que varÃa desde AA de alta calidad (tasa de incumplimiento anual estimada de menos del 2%), pasando por A, B, C, D y E, hasta HR de baja calidad (tasa de incumplimiento anual estimada) por encima del 15%).

Prosper tiene algunas caracterÃsticas adicionales que vale la pena seÃąalar:

Los inversores mÃĄs prÃģsperos pueden establecer una IRA tradicional o Roth y usarla para comprar y vender bonos o financiar prÃĐstamos en su totalidad (aunque la segunda opciÃģn puede ser poco prÃĄctica para prÃĐstamos mÃĄs grandes debido a los lÃmites de contribuciÃģn anual para cuentas IRA).

Como prestatario de Prosper, puede tener hasta dos prÃĐstamos vigentes a la vez, siempre que no exceda $ 35, 000 en capital pendiente de pago en cualquier momento. Debe esperar al menos seis meses desde el Último inicio del prÃĐstamo y tener al menos seis meses de pagos puntuales consecutivos para solicitar un segundo prÃĐstamo.

El equipo de asistencia al prestatario de Prosper estÃĄ disponible de 8 a.m. a 9 p.m. Este, de lunes a viernes. Su equipo de soporte para inversores estÃĄ disponible de 8:00 a.m. a 6:00 p.m., de lunes a viernes. Los sÃĄbados son mÃĄs cortos. TambiÃĐn hay una lÃnea de asistencia por correo electrÃģnico que generalmente produce respuestas dentro de uno o dos dÃas hÃĄbiles.

1. Bajos requisitos mÃnimos de inversiÃģn

Para los inversores, las cuentas de Prosper requieren un depÃģsito inicial mÃnimo de $ 25. Esa es tambiÃĐn la cantidad mÃnima que puede invertir en un prÃĐstamo. Algunas plataformas competidoras requieren que los inversores estÃĐn acreditados, lo que perjudica sustancialmente el acceso. Con un requisito de ingreso anual mÃnimo de $ 200, 000 ($ 300, 000 para una pareja casada), la acreditaciÃģn estÃĄ fuera del alcance de la mayorÃa de las personas.

2. Financiamiento extremadamente rÃĄpido

La popularidad de Prosper con los inversores conduce a una financiaciÃģn muy rÃĄpida para la mayorÃa de los listados, incluso aquellos con calificaciones mÃĄs bajas de Prosper. Muchos listados estÃĄn totalmente financiados en cuestiÃģn de minutos despuÃĐs de su apariciÃģn, mucho antes de la fecha de caducidad de 14 dÃas. Esto no afecta el proceso de verificaciÃģn y aprobaciÃģn de Prosper, por lo que las listas totalmente financiadas no garantizan que se realice realmente un prÃĐstamo. Pero la financiaciÃģn rÃĄpida definitivamente elimina cierta incertidumbre para los prestatarios.

Por el contrario, Peerform tiene menos inversores, lo que significa que es posible que sus prÃĐstamos no se financien tan rÃĄpido (o en absoluto). Lending Club tiene un proceso de financiaciÃģn mÃĄs oneroso que puede extenderse durante semanas.

3. Puede pedir prestado hasta $ 35, 000

Dependiendo de su calificaciÃģn Prosper y del plazo del prÃĐstamo, Prosper le permite tomar prestado hasta $ 35, 000 en un solo prÃĐstamo. Por el contrario, Avant, un competidor destacado, limita los prÃĐstamos individuales a $ 20, 000 para todos los prestatarios.

4. Las carteras diversificadas tienen un excelente historial en Prosper

Si bien es importante tener en cuenta que el rendimiento pasado no predice los resultados futuros, Prosper orgullosamente promociona la trayectoria perfecta de sus inversores de rendimientos positivos en carteras diversificadas. Desde que Prosper relanzÃģ su sitio a mediados de 2009 (despuÃĐs de un cierre a raÃz de la crisis financiera), cada cartera con exposiciÃģn a mÃĄs de 100 prÃĐstamos individuales ha producido un rendimiento anual positivo para su propietario. Con Notes desde $ 25, este rendimiento se puede lograr con una inversiÃģn de $ 2, 500 o mÃĄs.

Por el contrario, Lending Club no puede ofrecer una trayectoria perfecta en carteras diversificadas. Alrededor del 0.1% de las carteras de Lending Club con exposiciÃģn a mÃĄs de 100 prÃĐstamos han producido retornos anuales negativos en algÚn momento, no una gran cantidad, pero tampoco insignificante.

5. No es necesario invertir en mÚltiplos de $ 25

Prosper le permite realizar inversiones por cualquier cantidad superior a $ 25 - $ 45, $ 74, $ 1, 010, lo que sea. Lending Club es menos flexible y requiere inversiones en incrementos de $ 25 a $ 50, $ 75, $ 1, 000, etc.

1. Requisitos estrictos de crÃĐdito para los prestatarios

Prosper no aprueba las solicitudes de prÃĐstamos de prestatarios nuevos con puntajes de crÃĐdito inferiores a 640, independientemente de otros factores, como los ingresos, el empleo, el estado de propiedad de la vivienda y la utilizaciÃģn actual del crÃĐdito. Esto puede excluir arbitrariamente a algunos prestatarios que probablemente estarÃan al dÃa con sus pagos de prÃĐstamos, lo que afectarÃa el acceso de los prestatarios al crÃĐdito, asà como la variedad de opciones disponibles para los inversionistas dispuestos a aceptar el riesgo de otorgar prÃĐstamos a personas con puntajes crediticios mÃĄs bajos.

Por el contrario, Peerform acepta prestatarios con puntajes de crÃĐdito tan bajos como 600, siempre que tengan ingresos estables, uso de crÃĐdito bajo y otros indicadores de estabilidad financiera.

2. Restricciones geogrÃĄficas para los participantes

Debido a restricciones legales, Prosper no estÃĄ disponible para todos. La plataforma acepta solicitudes de prestatario de todos los estados excepto de un puÃąado, pero las aplicaciones de los inversores son mÃĄs difÃciles: solo 31 estados, mÃĄs el Distrito de Columbia, participan en el Último control. La participaciÃģn de los inversores estÃĄ restringida en varios de los estados donde los prÃĐstamos P2P son legales.

Dado que estÃĄ restringido solo a inversores acreditados, la fila de Peerform es menos onerosa desde el punto de vista legal. EstÃĄ disponible para los inversores en los 50 estados, siempre que cumplan con los requisitos de ingresos y activos.

3. Mayores tasas de originaciÃģn para algunos prÃĐstamos

Prosper puede tener tarifas de originaciÃģn mÃĄs altas que algunos competidores. Por ejemplo, en los prÃĐstamos a los prestatarios calificados A, Prosper cobra una tarifa de 3.95%. En Lending Club, las tarifas para los prestatarios con un perfil de riesgo similar varÃan entre 1% y 3%. Mientras tanto, los prestatarios con una calificaciÃģn C y menos pagan un 4, 95% en Prosper.

4. Tasas predeterminadas relativamente altas

Para los inversores, Prosper puede presentar un mayor riesgo de pÃĐrdida de capital. Desde su relanzamiento en 2009, las tasas anuales de pÃĐrdida de sus prÃĐstamos a 36 meses han sido mayormente superiores a las de Lending Club. 2011 y 2012 fueron los peores aÃąos, con las tasas de pÃĐrdidas de Prosper aproximadamente un 4% mÃĄs altas que las de Lending Club. La Única excepciÃģn es 2009, cuando sus tasas de pÃĐrdida fueron aproximadamente 0.5% mÃĄs bajas que las de Lending Club. Sin embargo, Prosper estuvo fuera de lÃnea durante parte de ese aÃąo, lo que dificultaba la comparaciÃģn entre manzanas y manzanas.

5. PrÃĐstamos personales no garantizados solamente

Prosper solo ofrece un tipo de producto de crÃĐdito: prÃĐstamos personales no garantizados. AdemÃĄs de los prÃĐstamos personales no garantizados, Lending Club ofrece prÃĐstamos comerciales de hasta $ 300, 000 con tasas que comienzan en torno al 5, 9%, mÃĄs productos de nicho para proveedores mÃĐdicos y propietarios de automÃģviles. Avant ofrece lÃneas de crÃĐdito personales y prÃĐstamos personales no garantizados.

Al igual que las aplicaciones de viaje compartido y los espacios de coworking, Prosper y otras plataformas de prÃĐstamos P2P tienen que ver con la eficiencia. A diferencia de los bancos tradicionales, Prosper no tiene que mantener sucursales fÃsicas ni compensar a los oficiales de crÃĐdito calificados por su tiempo. Como no usa su propio dinero para otorgar prÃĐstamos, asume menos riesgos, lo que permite que participen mÃĄs prestatarios (al tiempo que transmite claramente los riesgos a los posibles inversores). Y debido a que puede juntar fondos de docenas o cientos de inversionistas para hacer un solo prÃĐstamo, crea beneficios tangibles para mÃĄs participantes.

Si bien es difÃcil imaginar que los bancos tradicionales desaparezcan del todo, el modelo de prÃĐstamos P2P podrÃa influir en la forma en que hacen negocios, con beneficios potenciales para los miembros del pÚblico prestatario. Si las aplicaciones de viaje compartido como Uber y Lyft pueden poner de rodillas a la industria de taxis centenaria, todo es posible.

CÃģmo mantener las resoluciones de aÃąo nuevo mediante el uso de SMART Goals

Dependiendo de su perspectiva y personalidad, la idea de las resoluciones de AÃąo Nuevo puede llenarlo de temor o emociÃģn. Las personas que abordan las resoluciones con temor probablemente recuerden la decepciÃģn de las metas incumplidas como fuente de su frustraciÃģn; Sin embargo, aquellos que abordan las resoluciones con entusiasmo generalmente han descubierto cÃģmo establecer metas que sean alcanzables y satisfactorias a largo plazo.Si t

CÃģmo ahorrar dinero en su factura elÃĐctrica este verano

ÂŋCuÃĄnto dinero gasta generalmente en electricidad durante los meses de otoÃąo y primavera? ÂŋEste nÚmero parece crecer cada verano cuando el clima se vuelve cÃĄlido? Esto se debe a que no estÃĄ haciendo un esfuerzo consciente por reducir la cantidad de energÃa que estÃĄ utilizando, y el acondicionador de aire es el principal culpable del aumento en los costos de energÃa. Este es