En la clase media de los Estados Unidos, la propiedad de la vivienda es uno de los ritos mÃĄs importantes del paso a la edad adulta. Hay muchas ventajas de poseer una casa, pero tambiÃĐn hay una cantidad considerable de inconvenientes de miedo, especialmente si saca una hipoteca que no puede pagar cÃģmodamente. A pesar de los desafÃos, superar los obstÃĄculos a la propiedad de una vivienda y proteger su posiciÃģn financiera son objetivos realistas. Todo lo que requiere es un poco de educaciÃģn y algunas decisiones sabias y prÃĄcticas.

Aunque no es un beneficio tangible, un sentido de propiedad es uno de los mejores aspectos de comprar una casa. A saber, usted es el jefe; no tiene que responder a un propietario que no le permitirÃĄ pintar sus paredes, instalar un refrigerador nuevo o remodelarlo. Cuando tienes una casa, es tuya para hacer con lo que quieres.

Los impuestos ciertamente no representan la parte mÃĄs emocionante de la propiedad de vivienda, pero ahorrar dinero podrÃa serlo. Cuando posee una residencia, el interÃĐs que paga en su hipoteca es deducible de impuestos. TambiÃĐn puede tomar una deducciÃģn fiscal federal para los impuestos inmobiliarios pagados durante el aÃąo.

TambiÃĐn es posible que pueda aprovechar una exenciÃģn del impuesto a las ganancias de capital si su residencia aumenta de valor y eventualmente la vende para obtener una ganancia. Tenga en cuenta que solo puede reclamar una ganancia de hasta $ 250, 000 para un solo contribuyente, o hasta $ 500, 000 para los contribuyentes casados ââque presenten una declaraciÃģn conjunta. Y debe haber mantenido la propiedad como su residencia principal durante al menos dos aÃąos antes de la venta.

La propiedad de la vivienda no es la estrategia de inversiÃģn infalible que solÃa ser. Cualquier persona que comprÃģ una propiedad a principios de la dÃĐcada de 2000 y terminÃģ vendiendo por una pÃĐrdida importante o, peor aÚn, fue ejecutada, puede dar fe de ello.

Sin embargo, la otra opciÃģn, gastar dinero en la renta, no tiene ningÚn potencial de inversiÃģn. La propiedad, a pesar de su riesgo, al menos conlleva la posibilidad de retorno de la inversiÃģn.

Un montÃģn de cosas puede ayudar a mejorar sus posibilidades de obtener un rendimiento en la compra de su casa, lo que incluye aprovechar las tasas de interÃĐs histÃģricamente bajas y comprar en un lugar prometedor. Por supuesto, una de las cosas mÃĄs importantes para recordar es que, en primer lugar, debe comprar una casa que realmente pueda pagar.

ÂŋLas visiones de las encimeras de granito y las baÃąeras de patas funcionan en tu cabeza? Dependiendo de dÃģnde se encuentre en la vida, las caracterÃsticas de la casa ideal pueden ser desde excelentes distritos escolares hasta la proximidad geogrÃĄfica a un bar con especialidades de Happy Hour.

Por supuesto, los armarios grandes, los pisos de madera y el espacio de estacionamiento son geniales, pero no significan absolutamente nada si pagarlos te deja sin dinero al final de cada mes. Las personas que son "pobres de la casa" gastan un porcentaje desproporcionadamente alto de sus ingresos en la hipoteca y los costos relacionados con la vivienda, dejÃĄndolos con relativamente pocos ingresos discrecionales. ImagÃnese sentado en su hermosa casa de 3.000 pies cuadrados comiendo fideos ramen todas las noches y obtendrÃĄ la imagen.

Ya sea que haya visto demasiados episodios de "Amas de casa reales" o simplemente estÃĐ tratando de mantenerse al dÃa con sus amigos, hay muchas razones por las cuales las personas se extralimitan al comprar una casa. En primer lugar, hay una tendencia comÚn a combinar la compra de una casa con la compra de la casa de sus sueÃąos. La verdad es que un hogar, ya sea el primero, el segundo o el tercero, no tiene que ser perfecto. Simplemente tiene que adaptarse a sus propÃģsitos hoy.

Muchas personas subestiman groseramente el costo real de comprar una casa. Aquà hay una lista de gastos para tener en cuenta.

El estÃĄndar de oro para un pago inicial es el 20% del precio de compra. En una casa de $ 250, 000, eso significa bifurcar mÃĄs de $ 50, 000 en efectivo.

Antes de la recesiÃģn, muchos prestamistas le permitÃan salirse con una cantidad mucho menor, o le permitÃan incluir su pago inicial en sus pagos mensuales de la hipoteca. Sin embargo, hoy en dÃa, aunque hay excepciones, casi todos los prestamistas requieren un seguro hipotecario privado (PMI) si realiza un pago inicial de menos del 20% del precio de compra.

Lo bueno de un pago inicial mÃĄs alto es que reduce la cantidad de deuda que adquiere al comprar una casa. Eso significa menos interÃĐs y una mejor relaciÃģn deuda / ingreso.

Si borra su cuenta bancaria para un pago inicial enorme, contenga la respiraciÃģn, porque hay mÃĄs. TambiÃĐn se espera que aparezca al momento del cierre con una porciÃģn adicional de efectivo para cubrir ciertos costos pagaderos al prestamista y a otras partes. Estos "costos de cierre", asociados con la logÃstica de comprar una casa, generalmente incluyen seguro de tÃtulo, tarifas para la bÚsqueda de tÃtulos, avalÚo, suscripciÃģn, encuesta y originaciÃģn de prÃĐstamos.

Los compradores generalmente pueden esperar pagar entre 2% y 5% del precio de compra de una casa en costos de cierre. Para nuestra hipotÃĐtica casa de $ 250, 000, eso se traduce entre $ 5, 000 y $ 12, 500. Algunas veces, los compradores pueden negociar que los vendedores cubran estos costos, pero no es algo con lo que deba contar.

A menos que haya logrado comprar su casa con efectivo, debe lidiar con un pago de hipoteca todos los meses, y varios factores contribuyen al monto.

En resumen, lo siguiente representa un pago hipotecario mensual en la casa de muestras de $ 250, 000:

Estas cifras asumen que ha hecho un pago inicial del 20%. Si no lo hizo, los costos de PMI deben tenerse en cuenta, que serÃan de $ 1, 250 a $ 2, 500 por aÃąo en este escenario.

30 aÃąos despuÃĐs, despuÃĐs de que finalmente pague su prÃĐstamo de $ 200, 000, esto es lo que habrÃĄ gastado en total:

Agregue el pago inicial de $ 50, 000 y los costos de cierre, y habrÃĄ gastado mucho mÃĄs del doble del precio de compra original de su casa, y eso solo si ha logrado mantener una buena tasa de interÃĐs.

Por supuesto, la compra real es solo el comienzo. Poseer y mantener un hogar trae consigo muchos gastos.

Si alguna vez alquilÃģ, es probable que estÃĐ acostumbrado a las facturas de servicios pÚblicos. Sin embargo, es probable que algunos de ellos se hayan incorporado a su alquiler mensual. Como propietario, debe pagar por todo lo siguiente:

Muchas cosas pueden salir mal en una casa. El horno puede explotar, el calentador de agua podrÃa romperse, las tuberÃas pueden reventar, un sistema HVAC puede descontrolarse y su sistema elÃĐctrico puede no cumplir con el cÃģdigo. AdemÃĄs, su techo podrÃa derramarse, su chimenea podrÃa romperse, su aislamiento podrÃa ser insuficiente y su niÃąo podrÃa dibujar sobre las paredes con marcador permanente.

Como inquilino, simplemente llame a su arrendador cuando algo se descompone o sale mal. Pero cuando eres dueÃąo, el dinero se detiene contigo.

El seguro para propietarios de viviendas es una soluciÃģn a estos problemas potenciales, pero no cubre el mantenimiento de rutina, el moho, las copias de seguridad de alcantarillas o las termitas, por ejemplo. AdemÃĄs, incluso si tiene un seguro, terminarÃĄ pagando un deducible cuando presente un reclamo, y sus tarifas pueden aumentar como resultado. Para protegerse contra cualquier dificultad, todos deben mantener una reserva de efectivo sustancial para cubrir los costos de mantenimiento adicionales, tanto de rutina como inesperados.

Estos nÚmeros son desalentadores, sÃ, pero es importante absorber las realidades de la propiedad de la vivienda y asegurarse de comprar una casa que no estire demasiado su presupuesto. Entonces, la pregunta es, ÂŋcÃģmo se asegura exactamente un precio de compra razonable para su nivel de ingresos?

Sabemos que la vivienda de $ 250, 000 de la muestra cuesta un poco mÃĄs de $ 1, 300 por mes despuÃĐs del pago inicial inicial y los costos de cierre, sin contar los servicios pÚblicos y el mantenimiento. La mayorÃa de los expertos financieros recomiendan, y muchos prestamistas lo requieren, que sus costos de vivienda no excedan el 28% de su ingreso bruto mensual. Estos costos incluyen capital e intereses de la hipoteca, mÃĄs impuestos y seguro.

Para nuestra casa de muestras, necesitarÃa un ingreso anual de alrededor de $ 56, 000 para alcanzar ese 28%. Y, por supuesto, el 28% es un nÚmero mÃĄximo recomendado para la relaciÃģn deuda-ingreso de la vivienda (HDTI). Puede estar mucho mÃĄs cÃģmodo, es decir, menos "pobre de la casa", si puede administrar de 20% a 25% HDTI. NecesitarÃa un ingreso anual de casi $ 63, 000 para tener un 25% HDTI para una casa de $ 250, 000. Con un 20%, y sus ingresos tendrÃan que ser de aproximadamente $ 79, 000 para un 20% HDTI en la misma casa.

MirÃĄndolo desde una perspectiva diferente, la siguiente tabla muestra aproximadamente lo que un comprador puede pagar en varios niveles de ingresos anuales. Por supuesto, estas son estimaciones aproximadas: los costos varÃan segÚn la ubicaciÃģn y las tasas de interÃĐs cambian a diario.

Ingreso anual: $ 30, 000

Ingreso anual: $ 50, 000

Ingreso anual: $ 70, 000

Ingreso anual: $ 90, 000

Si puede salirse con un HDTI inferior al 20%, hÃĄgalo.

Para la mayorÃa de las personas, los costos de la vivienda no son la Única deuda. Es por eso que los Ãndices de deuda a ingresos totales (DTI) toman en cuenta todas las obligaciones de deuda mensuales recurrentes. Estos incluyen pagos de automÃģvil, prÃĐstamos estudiantiles, pagos de manutenciÃģn de menores o pensiÃģn alimenticia y pagos mensuales mÃnimos de tarjeta de crÃĐdito. No desea que su obligaciÃģn total de deuda exceda el 36% de su ingreso bruto.

Si actualmente no tiene deudas, puede salirse con mÃĄs comodidad apretando el extremo superior del porcentaje de deuda de vivienda recomendada. Sin embargo, si estÃĄ haciendo malabarismos con un prÃĐstamo de automÃģvil, un prÃĐstamo estudiantil y pagando con tarjetas de crÃĐdito, debe alejarse muy, muy lejos del Ãndice de vivienda del 28%.

La propiedad de una vivienda es costosa, incluso en las mejores circunstancias. Es fundamental que sea realista acerca de lo que usted y su familia pueden pagar cÃģmodamente. AsegÚrese de poder realizar fÃĄcilmente sus pagos mensuales y aÚn tener dinero para viajes, ropa y cenas ocasionales que no salgan de un microondas. Si aborda la propiedad de una vivienda con cautela, no impulsivamente, se pone en posiciÃģn de tomar una decisiÃģn acertada.

ÂŋEstÃĄs pensando en comprar una casa?

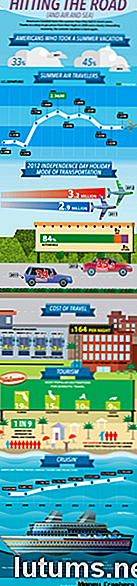

Golpeando la carretera y el aire y el mar - EstadÃsticas de viajes de verano (infografÃa)

ÂŋFuiste de vacaciones el verano pasado? Los estadounidenses viajaron mÃĄs este verano que en los Últimos aÃąos. Gracias a una caÃda en los precios de la gasolina desde sus mÃĄximos en 2008 y una economÃa que rebota lentamente, las vacaciones de verano han vuelto y los estadounidenses estÃĄn tomando el camino, el aire y el mar con renovado vigor.Ãstos s

ÂŋDebo ahorrar para un pago inicial en una casa o pagar deudas?

Cuando se estÃĄ preparando para comprar una casa, es importante poner sus finanzas en orden. No solo tendrÃĄ que estar organizado para completar la solicitud de prÃĐstamo, sino que tambiÃĐn quiere optimizar sus finanzas para mejorar sus posibilidades de ser aprobado para un prÃĐstamo y calificar para una tasa de interÃĐs mÃĄs baja y un monto de hipoteca mÃĄs grande.De hech